澳洲产硒产品(澳洲硒保健品推荐)

一、全球领先的动物营养添加剂生产企业

1.1 专注动物营养,全球化产业布局

安迪苏专注于研发、生产和销售动物营养添加剂。是全球第二大蛋氨酸 生产企业、全球六大维生素 A 供应商之一及全球重要的动物营养品添加 剂领导企业。目前公司主要产品分为三类:功能性产品(具有特定营养、 保健功能的产品)包括蛋氨酸、维生素 A、硫酸铵和硫酸钠;特种产品 (产品中含有特殊成分的,或者用特殊加工方法加工出来的产品)包括 酶制剂、过瘤胃保护性蛋氨酸、有机硒和益生菌添加剂;其他产品包括 二硫化碳、硫酸和制剂服务等。

安迪苏作为全球领先的动物营养添加剂生产企业,以生产优质蛋氨酸和 维生素 A 而声名鹊起。拥有超过 80 年研发、生产和销售的经验,能够 同时生产固体蛋氨酸、液体蛋氨酸。 1939 年安迪苏在法国科芒特里成立; 2006 年蓝星全资收购安迪苏。收购后,安迪苏仍继续保持完整的采 购、生产、销售体系,拥有独立的知识产权; 2009 年在南京启动建设安迪苏在中国的第一个工厂;2014 年开始公司每年在特种业务板块推出一款新产品; 2015 年完成重大资产重组登陆中国 A 股市场,产品布局多元化发 展;2018 年收购全球饲料添加剂生产商纽蔼迪、开始建设南京第二个工 厂; 2020 年安迪苏实现全资控股安迪苏营养集团。安迪苏营养集团是营 养性饲料添加剂企业,专注于家禽市场的营养性饲料添加剂。

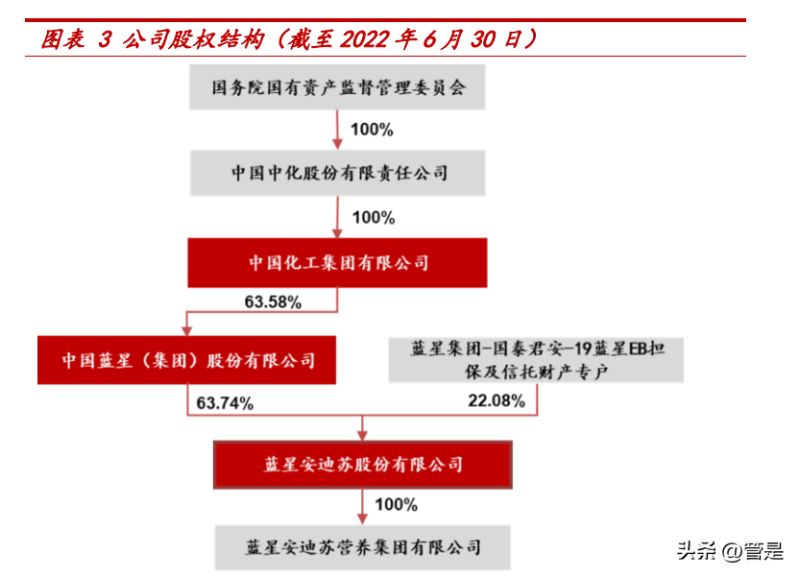

安迪苏大股东为蓝星集团,蓝星集团由中国化工控股。2021 年 3 月国 资委宣布中化集团与中国化工实施联合重组,合并后成立万亿级化工央 企中国中化控股。集合了中国化工和中化集团的资产后,中国中化控股 旗下拥有包括扬农化工、安道麦、中化国际、倍耐力等 16 家境内外上 市公司。蓝星集团是由中国化工持股并管理的大型国有企业,以化工为 主导业务,在化工新材料、膜与水处理和工业清洗领域居国内领航地位。 蓝星拥有的研发和技术服务机构分布于中国、法国、澳大利亚、英国、 美国、巴西、挪威等地,业务遍及 200 多个国家和地区。

践行双支柱战略,全球化产业布局。公司积极践行蛋氨酸及特种产品双 支柱战略。一方面巩固安迪苏的第一业务支柱,保持其在蛋氨酸市场的 领先地位,另一方面持续发力安迪苏的第二业务支柱,不断推出创新解 决方案来加速特种产品业务的发展。公司坚持全球化布局以满足客户需 求。在欧洲、美国和中国拥有 8 个研发中心,在欧洲、中国分布 6 个生 产基地,在欧洲/非洲/中东、北美和中美、南美、亚太和中国七个区域拥 有自己的销售组织。

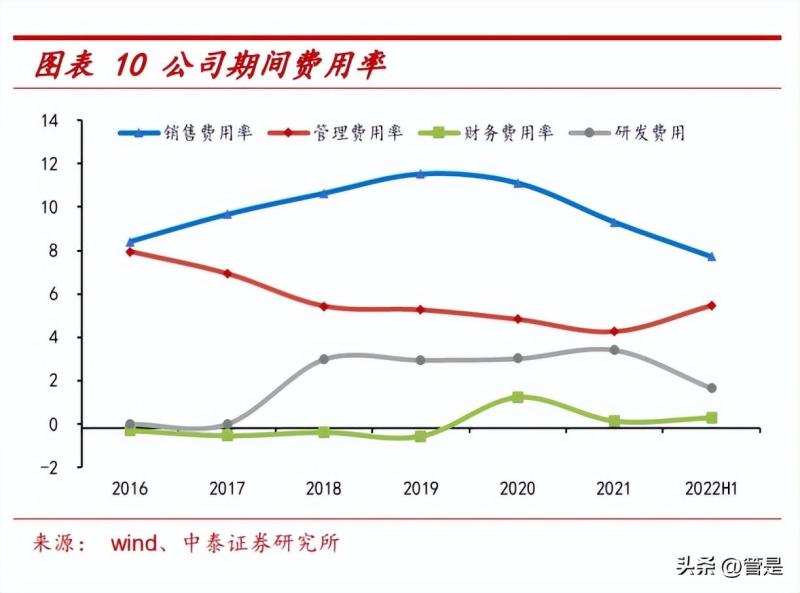

公司毛利率净利率保持稳定水平,运营效率有所提升。毛利率方面,2021 年由于原材料价格和能源成本大幅上涨,公司综合毛利率下滑至 34%。 期间费用率方面,财务费用率保持相对稳定;公司销售费用率增加主要用于扩充全球特种产品业务团队,以支持公司双支柱发展战略的需要; 管理费用率的降低得益于运营效率的逐步提升。公司积极采取主动的利 润管理举措、致力于不断改善利润水平的运营效率提升计划。

资产负债率保持较低水平,盈利能力有望向上企稳。公司盈利能力较强 且经营现金流充沛,内部盈余基本满足可以公司发展战略的资金需求, 公司负债水平较低,总资产负债率低于 30%。公司 ROE 水平自 2016 年高点回落,2019、2020 年及 2021 年 ROE 分别为 7.19%、9.69%及 10.44%,随着主要产品蛋氨酸行业的底部回暖,预计公司盈利水平有望 企稳向上。

多元化产品布局全球,功能性产品贡献主要收入。收入端,功能性产品 营收占比保持在 70%以上,其中,蛋氨酸产品是功能性产品的主要收入 来源。从公司收入的地区构成来看,欧洲、中东及非洲地区作为公司传 统优势地区,在公司业务比重中占比最大;中国、美洲等地区增长较快。 整体来看受益于覆盖全球的生产及销售网络,公司收入在全球各个地区 分布较为均衡。

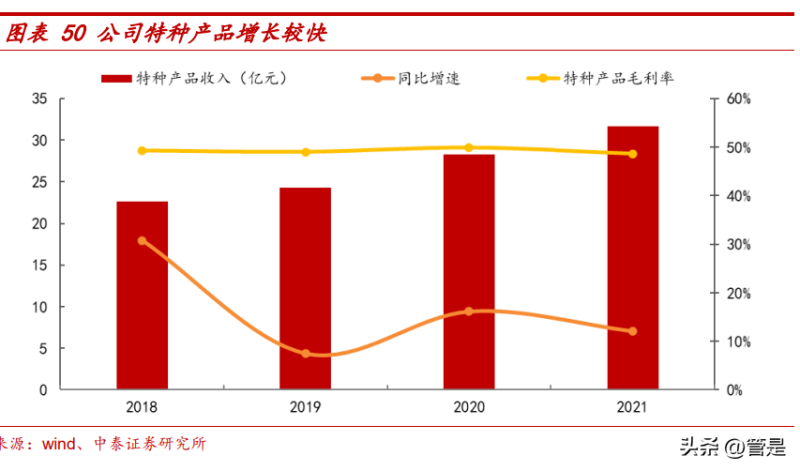

产品毛利率方面,功能性产品毛利率随着蛋氨酸价格的走低而下降, 2022H1 为 27.8%。特种产品是公司发展战略中的第二支柱,凭借较高 的技术生产壁垒,行业竞争环境较为良好,因此,其保持着更高的盈利 水平,整体毛利率保持在 50%左右,在公司毛利贡献占比中也不断提高。

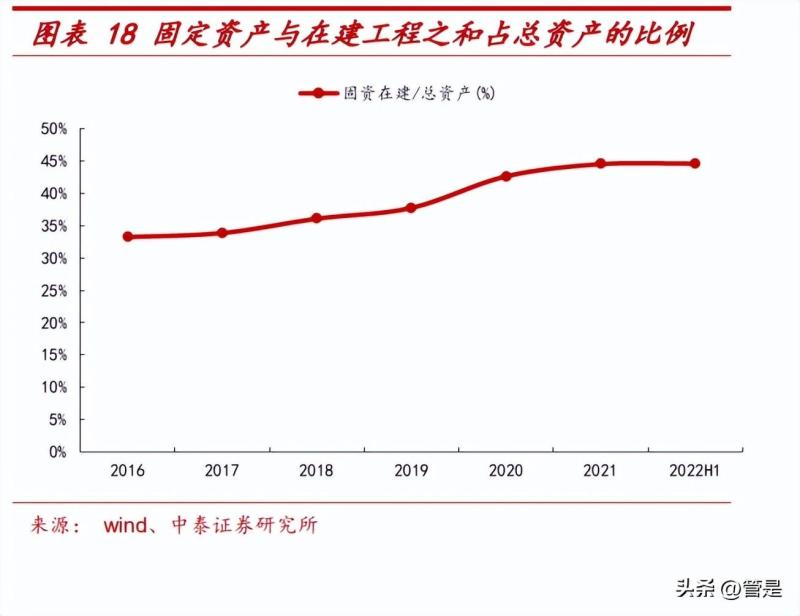

营运能力保持稳定,在建保障未来发展。2022H1 固定资产总额为 62.93 亿元,在建工程总额为 28.84 亿元,公司固定资产和在建工程占总资产 比重为 45%。

二、功能性产品价格或弹性上涨

蛋氨酸,又称甲硫氨酸,主要参与动物体内甲基的转移及磷的代谢和肾 上腺素、胆碱和肌酸的合成,也是合成蛋白质和胱氨酸的原料。因其无 法在动物体内合成,因此只能从食物中摄入。而一般植物性蛋白质中的 蛋氨酸含量不能满足动物的需要,如最常用的大豆饼粕中较缺乏蛋氨酸。 所以蛋氨酸是饲料最易缺乏的一种氨基酸。同时,按照动物生理对氨基 酸的需求在饲料中添加蛋氨酸,能均衡饲料配给,进而减少饲料成本。 对禽类、中高产奶牛和鱼类来说蛋氨酸是第一限制氨基酸,对猪一般是 第二限制性氨基酸。

蛋氨酸分子结构分为 L 型和 D 型两种相对构型。L 构型的蛋氨酸为天然 蛋白氨基酸,具有生物活性,能被人、动物等直接利用。D 型的蛋氨酸 则需经代谢系统氧化为α-酮酸再还原后转化为 L-蛋氨酸。从营养价值角 度来看 D 型和 L 型几乎一致,因此用作饲料添加剂的蛋氨酸产品均为 DL 混合型。

目前饲料中使用的蛋氨酸分固态和液态两种。根据产业信息网,蛋氨酸 羟基类似物(液体蛋氨酸)产品为 88%浓度的粘稠溶液,其在生物体中可 以被转化为 L-蛋氨酸。固态蛋氨酸实际为 D 型和 L 型各占 50%的混合 物(DL-蛋氨酸)。以 L 型蛋氨酸生物活性 100%来比较,一般来说 DL 消旋型蛋氨酸生物活性为 99%,液体蛋氨酸的活性为 88%。

液体蛋氨酸市场渗透率有望不断提升。液体蛋氨酸与固体蛋氨酸相比有如下优点:第一,在储存运输方面,液体蛋氨酸有比较大的成本优势; 第二,液体蛋氨酸有环保优势;第三,在水产、反刍等动物品种上,液 体蛋氨酸比固体蛋氨酸具有天然的技术优势。

蛋氨酸生产工艺包括化学合成法和生物发酵法,其中化学合成法占绝大 多数。化学合成法按反应中间体的不同可分为氰醇法和海因法。氰醇法 的主要优点是既能用来生产蛋氨酸,又能用来生产蛋氨酸羟基类似物 (MHA)。诺伟司、住友、新和成及部分安迪苏产线的采用氰醇法。海 因法的工艺优点是流程简单,布局合理,自动化程度高,环化反应收率 接近 100%,总收率也高达 80%以上,产品成本低,价格便宜,但其仅 能生产固体蛋氨酸。赢创、宁夏紫光及部分安迪苏产线采用海因法。韩 国希杰应用发酵法合成蛋氨酸。发酵法产品呈现提取率低,菌种效率低, 成本高,因此并未得到广泛利用。

2.1 蛋氨酸行业:下游去化下半场,边际改善显曙光

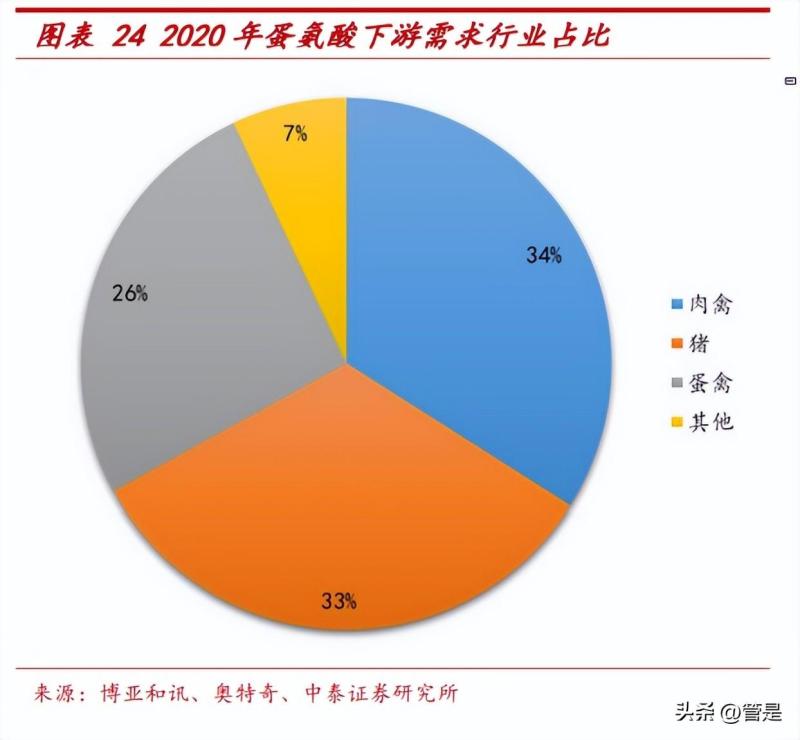

蛋氨酸作为饲料中重要组分,起到“花小钱办大事”的作用。饲料为蛋氨酸主要下游应用,占蛋氨酸消费总量的 90%以上,其中蛋氨酸应用的 最大消费市场是家禽饲料。蛋氨酸应用于猪、蛋禽、肉禽及其他应用的 比例分别为 33%,26%,34%及 7%。作为预混料的组分之一,蛋氨酸 占其成本比重较小。蛋氨酸在饲料中的成本占比约为 1-3%。

蛋氨酸全球需求增速约为 5%。受人口增长、发展中国家经济水平提高、 现代化禽畜养殖业不断发展等因素影响,根据安迪苏预测,全球蛋氨酸 需求将维持 5%-6%增速。国内蛋氨酸进口依存度高。我国境内截至 2021 年产能 49 万吨,考虑到企业实际开工情况,进口依存度较高。

全球禽类消费量呈现稳步增长态势,猪类消费回暖。受非洲猪瘟疫情影 响,2019 年猪肉产量下降;2020 年生猪产能恢复不及预期,猪肉价格 高企;2021 年猪肉消费疲软,价格一路走跌。蛋氨酸作为猪、鸡饲料中 不可缺少的重要添加剂,禽类肉食消费量的增长构成蛋氨酸业务增长的 基础。猪肉价格下降带来的猪肉需求增加,将拉动蛋氨酸需求上升。

鱼类、奶牛饲料市场给蛋氨酸需求带来新增长点。全球淡水产品产量从 1978 年的 105.87 万吨增长至 2020 年 3234.6 万吨。鱼粉是水产养殖蛋 白的主要供体,具有蛋白含量高,氨基酸含量较平均的优点,但随着全 球渔业的枯竭,鱼

豆粕价格高涨,蛋氨酸替代空间大。从 2021 年底以来,受南美干旱大 豆减产叠加后续俄乌冲突引发粮食贸易保护主义,豆粕价格上涨明显。 在此背景下,减少饲料中豆粕用量才能降低成本。由于豆粕在不同饲料 中占比不同,我们选取三类饲料测算了豆粕使用量减少后带来蛋氨酸的 新增需求。①豆粕占蛋鸡饲料的比重为 25%左右;②占育肥猪饲料的比 重为 20%;③占传统饲料的比重为 18%。根据 wind 统计,2021 年全国 豆粕消费量 7840 万吨,其中约 85%用于饲料。根据《中国饲料成分及 营养价值表》大豆粕中蛋氨酸含量为 0.59%。 基于三种饲料中不同的豆粕比例,假设 2022 饲料消费量增长 5%、85% 豆粕供给饲料,那么若豆粕在饲料中占比减少 5 个百分点,蛋氨酸需要额外补充 8-11 万吨。

2.1.1 供给端:产能竞争趋缓,欧洲成本升高

蛋氨酸行业准入壁垒高,供给端长期寡头垄断。蛋氨酸合成工艺复杂、 技术门槛高、固定投资额巨 大,化学合成法产生大量污染排放物和危险 化学品需要集中处理以达到环保要求,行业准入壁垒高。2021 年蛋氨酸 全球产能 221.5 万吨/年,生产企业数量只有 9 家。行业供给端长期保持 寡头垄断格局。前四大蛋氨酸生产商——德国赢创、蓝星安迪苏、美国 诺伟司、日本住友均为跨国公司,CR4 81%左右。其中赢创和安迪苏的 市场份额分别列于全球蛋氨酸市场的第一和第二位。从全球的市场布局 看,诺伟司在北美的市场占有率最高,同时安迪苏和赢创是北美市场的 主要参与者。亚太市场的主要参与者为赢创、安迪苏和日本住友。其余 市场由赢创、安迪苏、诺伟司共同分享。

未来蛋氨酸供应格局或将变化,国内企业话语权增强。近年来,美国诺 伟司由于成本竞争力不足取消新增 12 万吨/年产能计划,2020 年 10 月 赢创宣布关闭位于德国韦瑟灵的 6.5 万吨/年的蛋氨酸工厂,通过将生产 集中到三大国际生产中心(美洲、欧洲和亚洲),以提高产能利用率、实 现规模经济,从而提升成本优势。国外大型跨国公司整体产能扩张步伐 放缓。而国内自从 2010 年重庆紫光实现国产化技术突破后,陆续有新 和成、和邦生物等产能规划或投产,走上快车道。目前全球规划及在建 蛋氨酸产能为 50 万吨/年,大部分集中于国内企业,生产基地全部位于 国内。若规划在建产能全部投产,全球供应格局将发生变化,CR4 降为 75%,此消彼长之下国内企业在行业内话语权增强。

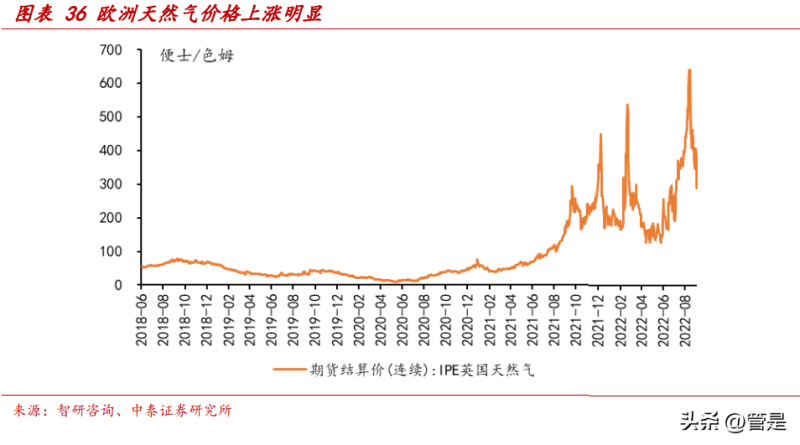

受俄乌冲突等因素影响,欧洲蛋氨酸成本或升高。在蛋氨酸生产过程中, 天然气是重要的原材料。其余原料如丙烯、硫磺、液氨与石油、天然气 走势相关联,甲醇与煤炭、天然气走势相关联,因此油气价格剧烈波动 将对蛋氨酸成本影响很大。 欧洲对俄罗斯的石油、天然气依赖度较高。根据 Enerdata,由于俄罗斯 拥有丰富的油气资源与庞大的出口管道网络,欧元区约 56%的煤炭、26% 的石油和 42%的天然气进口均来自俄罗斯。

2022 年上半年由于地缘政治动荡,欧洲天然气价格持续飙升。7 月 26 日欧盟 27 个成员国签署限气协议,同意在 2022 年 8 月 1 日至 2023 年 3 月 31 日将天然气需求在过去 5 年平均消费量的基础上减少 15%。与 此同时,俄罗斯方以设备维护问题为由,将“北溪-1”输气管道的输气 量从最大输气量的 40%减到 20%。而进入夏季以来,欧洲遭受多轮热浪 侵袭,高温天气不断提振电力需求,在 2021 年天然气是仅次于核电站 的主要电力来源。尽管美国与欧盟达成天然气交易,将在年底前提供欧 盟至少 150 亿方 LNG,但“远水难解近渴”:1)仅解决欧盟约 10%的 天然气需求。2)运输条件存在制约,包括德国缺乏 LNG 接受的基础设 施、LNG 运输船长协居多短期无法抽身。从进口成本来看,放弃实惠的 俄管道天然气转而购买高价的液化天然气,欧洲气源成本将大幅增加。 天然气在蛋氨酸生产中既是能源也是原料,价格飙升直接拉高生产成本。 同时,2022 年 7 月以来莱茵河水位持续降低,已经出现断航风险。莱茵 河作为欧洲的黄金水道,河流上下游化工企业众多。河流水位低将影响 化工装臵的成本及运行。 蛋氨酸属于全球化工品,欧洲市场的成本变化、供应不稳定等问题,或 形成区域供应缺口或引导预期,同时装臵运行连续性存在风险,也会引 发对欧洲货源的对外供应稳定性下降的预期,价格存在上涨可能。

国内蛋氨酸产能增加,成为净出口国。近十余年,随着我国居民消费水 平提高,禽畜养殖业快速发展,饲料对蛋氨酸的需求也在增长。但由于 受限于技术门槛高,国内蛋氨酸起步较晚,无法自我供给,只能高度依 赖进口。2010 年重庆紫光天化蛋氨酸正式试产,打破了国内蛋氨酸市场 全部依靠进口的局面。近年来,随着国内企业陆续实现了技术突破以及 跨国公司在国内建厂,国内产能增长迅速,越来越多的蛋氨酸用于出口。 2022 年 1 月蛋氨酸的出口数量超过进口,我国首度成为蛋氨酸的净出口 国。

2.1.2 价格:蛋氨酸价格处于历史底部

蛋氨酸市场集中度较高,价格受供给端影响较大。追溯历史价格可以发 现,蛋氨酸价格得到波动多来自供给端变化。供给端受新产能冲击、环 保督察、原材料短缺的问题影响时,价格将有明显波动。目前,由于天 然气及产业链产品价格等上涨,预计价格存在上涨支撑。

2.2 维生素 A 行业:供给集中度高的刚需产品

维生素 A 是一种极其重要的,维持正常代谢和机能所必需的脂溶性维生素。 维生素 A 包括 A1 及 A2。维生素是必需的微量营养成份。每一种维生素都起 着其它物质所不能替代的特殊作用。维生素 A 的合理添加会大大促进饲养动物的健康生长发育。 维生素 A 主要用于饲料添加剂中,作用和主要功能包括:其一,能保护皮肤 和粘膜,促进皮肤和粘膜的发育和再生;其二,能促进生长,增进健康;基 三,能提高繁殖力;其四,能增强抗病能力;其五,增加视色素,促进禽体 及骨骼的生长,调节碳水化合物,蛋白质和脂肪的代谢。添加维生素能够促 进禽畜的生长发育,提高饲料转换效率,促进主要营养物质吸收,增强繁殖 与免疫功能。维生素 A 缺乏将会使禽畜某些代谢过程受损,从而导致生长障 碍和疾病。

维生素 A 产业链中,维生素 A 本身处于中游环节,其上游产品为以柠檬 醛为原料制成的β-紫罗兰酮,VA 下游主要用于饲料添加剂、食品饮料 和医药。柠檬醛是生产维生素 A 的关键原料,根据前瞻经济学人网,目 前全球仅有德国巴斯夫、中国新和成和日本可乐丽三家企业能够生产柠 檬醛,总产能为 5.3 万吨/年,巴斯夫为最主要的生产商,占全球 70%以 上的市场份额。整体看,全球三家柠檬醛生产企业开工率均在 75%以上, 如可乐丽产能利用率更是高达 100%。

VA 下游主要应用于饲料添加剂。VA 在饲料添加剂中单位添加量较小, 成本占比小,价格敏感性较低。VA 行业的供给呈现寡头垄断格局。VA 合成链相对较长且反应条件较为复杂,对厂商工艺水平有很高要求,生 产壁垒较高,且前期资金投入较大,很难有新加入者,供给格局较稳定。

VA 价格波动主要受供给侧格局变化影响。VA 价格波动主要受供给侧格 局变化影响。VA 生产厂家高度集中且行业进入壁垒高,在现有格局没有 新进入者参与竞争的情况下,由行业突发事件引起的供给端变化会造成 VA 产品价格的大幅波动。2017 年因巴斯夫柠檬醛工厂事故,VA 价格曾 有较大波动。2018 年 VA 价格逐步回落。2019 年 VA 价格止跌企稳。2020 年受到巴斯夫生产影响,市场供需阶段性紧张。2021 年养殖业复苏,全 球维生素 A 产量稳中有增,市场整体供需相对平衡。欧洲 VA 产能占到 50%以上,预计 VA 价格将受到欧洲天然气带动而上涨。

安迪苏麦可维®是动物饲料行业著名的维生素品牌之一。安迪苏是动物 饲料行业三大顶尖维生素供应商之一。公司向客户提供全系列的维生素 产品,包括 VA、VB、VD3、VE、VH 等。根据公司 2021 年年报,安迪 苏拥有一家 VA 生产厂,在饲料用 VA 占有约 20%的产能,VA 产品贡献 公司维生素产品的主要价格弹性。凭借 12 种全系列独特配方的麦可维® 饲料级维生素,公司为全球饲料行业客户提供一站式产品和服务。

2.3 安迪苏蛋氨酸或迎来量价齐升

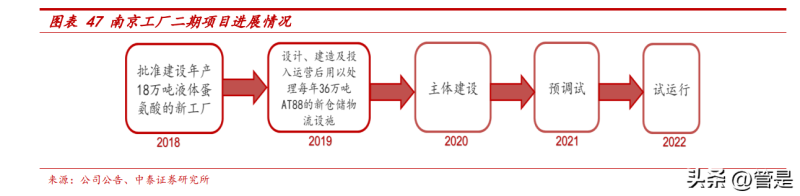

2022 年蛋氨酸产能主要增量来自安迪苏南京蛋氨酸二期工厂。2018 年 公司投资 31.54 亿元用于新建产 18 万吨液体蛋氨酸。2019 年第一阶段 进展如期完成,环境影响评测、安全评测和职业健康评测均获得有关部 门的审批通过。2020 年项目主体建设。2021 年项目土建工程已完成, 施工进度达 99%,项目进入预调试阶段。2022 年下半年将开始试运行。

投产后,公司液蛋产能将进一步扩大,随着成本上涨及豆粕价格走高, 蛋氨酸或量价齐升。根据产业信息网和 2021 年公司年报,截止 2021 年底公司蛋氨酸产能合计为 52 万吨,在蛋氨酸行业的市场份额排名全 球第二,在液体蛋氨酸领域市场份额排名全球第一。随着南京第二个工 厂建设的推进,预计公司将在 2022 年新增液体蛋氨酸产能 18 万吨,安 迪苏总产能将达到 70 万吨,继续巩固龙头地位。一方面,产能规模提 升能够带来成本优势,而且公司凭借跨国公司优势可以保证原材料价格 相对稳定、制定可靠的价格策略,来保证利润率;另一方面,根据安迪 苏 CEO 预测,在蛋氨酸市场需求稳定增长的情况下,全球液体蛋氨酸 的合理渗透率在 50%左右,渗透率仍有望进一步提升。

三、特种产品具有高成长性

3.1 特种产品业务是公司发展的第二大业务支柱

特种产品业务是公司发展的第二大业务支柱。特种产品主要是通过帮助 动物提升消化能力,实现饲料节约和健康成长。在全面限抗、剔抗的背 景下,具有重要的战略意义。公司特种产品包括酶制剂、过瘤胃保护性 氨基酸、有机硒、肠道健康产品(益生菌、丁酸盐 butyrate 和植物提取 物)。2017 年 12 月公司收购拥有 50 多年历史的特种饲料添加剂制造商 纽蔼迪,扩充了适口性产品、霉菌毒素管理产品和水产产品等各类添加 剂,将进一步增强公司在特种产品领域的领导地位。公司规划,在特种 产品板块,每年将新增一款产品,实现板块规模增长。

特种产品主要是通过帮助动物提升消化能力,实现饲料节约和健康成长。 在全面限抗、剔抗的背景下,具有重要的战略意义。特种产品能够支持 客户以更具竞争力和更可持续的方式生产。

3.2 安迪苏积极推进“双支柱”战略,打开长期成长空间。

安迪苏积极推进“双支柱”战略,打开长期成长空间。近年来,公司在 不断巩固蛋氨酸行业领先地位的同时,加快特种业务的发展。2021 年特 种产品业务占总收入的比重已经提升至 24%左右。根据公司 2021 年年 报预计,在十四五期间,安迪苏特种产品收入将实现翻番,其收入贡献 占比将从目前的 24%增长到三分之一以上。

酶制剂可提高饲料的消化率和利用效率,降低饲料成本。酶制剂是指酶 经过提纯、加工后的具有催化功能的生物制品,添加后可高效降解饲料 中非淀粉多糖,适用于以谷物和油籽粕为基础的禽畜饲料,帮助消化吸 收,提升禽畜整体肠道健康,从而降低饲料摄入量以及与动物生产有关 污染从而降低饲料成本、有害排放和用水量。

“罗酶宝®”是非淀粉多糖酶领域的领导品牌。“罗酶宝 Advance®”是安 迪苏于 2015 年推出的一种新型非淀粉多糖酶,于 2018 年获得的美国产 品准入资格,销售持续增长,已占罗酶宝总销售额的 70%以上。2019 年公司计划推出罗酶宝 AdvancePhy®,一种同时含有非淀粉多糖酶及 植酸酶的创新复合型产品。2021 年 10 月,安迪苏推出了最新的酶制 剂产品罗酶宝 Phyplus,是公司在提升消化性能解决方案领域 25 年深 耕细作的又一里程碑。

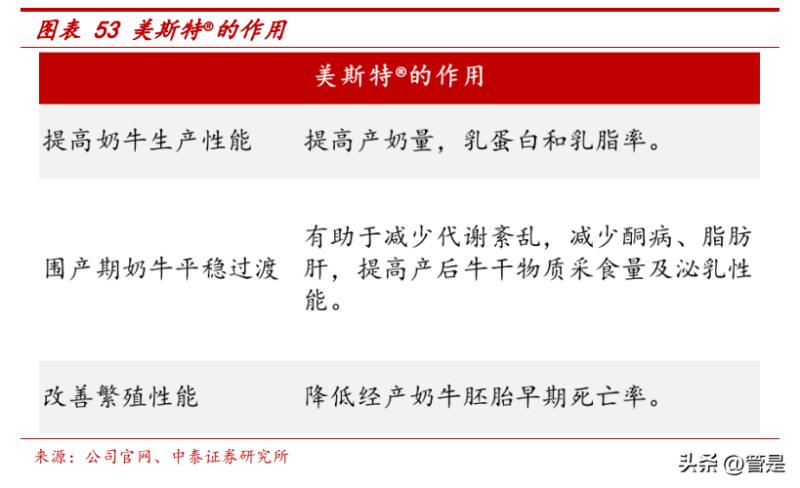

过瘤胃保护性蛋氨酸主要针对反刍动物。通过物理或化学的方法保护或 修饰蛋氨酸,使其最大程度避免瘤胃微生物的降解,从而过瘤胃被小肠 吸收利用。公司推出两种过瘤胃保护性蛋氨酸:斯特敏®和美斯特®,可 有效提高牛奶质量,提高牛奶总产量、再生产并改善奶牛整体健康状况。斯特敏®和美斯特®均被认为是反刍动物类中性能十分优异的过瘤胃包 被蛋氨酸。这些产品通过提高奶牛的寿命而使牛奶的生产更具可持续性, 并且丰富了安迪苏反刍动物类产品组合,完善了氨基酸平衡营养方案。

有机硒是添加于动物饲料的抗氧化剂,专注于单胃动物。有机硒在全球 各地区和各类动物品种中的使用量均在稳步增加。“喜利硒”于 2014 年 推出,是安迪苏基于羟基蛋氨酸开发的创新型有机硒源,有助于提高家 禽和猪的繁殖能力,提高虾的养殖存活率,提升家禽、猪、水生动物在 不良生长环境下的生产性能和健康状况。目前,喜利硒在肉鸡和蛋鸡领 域销售增长较快,已在繁殖生产领域占有显著的市场份额。

饲料用益生菌可以提高畜禽免疫功能,改善肠道微生态平衡。饲料用益 生菌广泛应用于畜禽饲料养殖行业,可提高生产效率。2016 年安迪苏推 出了益生菌产品“安泰来®”,是家禽抗生素生长促进剂的有效替代品。 产品作用:对超过 50 株梭菌都有抑制作用。增强动物肠道屏障功能, 减少并缓解家禽炎症的发生。抗逆性强,耐高温、耐酸碱和耐胆盐,能 在体内有效萌发。目前,各国要求逐渐减少抗生素使用将利好“肠道健 康”相关领域产品,预计销售将持续增长。

斐康@蛋白是一种安全、经济、可持续的单细胞蛋白。斐康@蛋白是由 天然气与天然细菌发酵生产而成,是一种非转基因饲料原料,含有 71% 的粗蛋白和 9%的粗脂肪,可以成为鱼粉和大豆浓缩蛋白等其他蛋白质 的可持续替代品,其生产过程无需耕地,几乎不耗用水资源。 斐康@蛋白作为功能性饲料的关键成分,可以改善动物健康并提高产量。 根据联合国研究表明,早期死亡综合症(EMS)是当今养虾业面临的最大 问题之一,自 2009 年在亚洲首次发现以来,已使养虾行业损失数十亿 美元,在中国,一些地区的虾产量减少了 80%。摄食美国恺勒司公司的 斐康蛋白饲料,有助于降低虾患 EMS 的风险,显著提升其存活率。

安迪苏和美国恺勒司公司在 2020 年 3 月初共同成立了恺迪苏公司,双 方各占 50%股权。恺迪苏将建设世界第一座斐康@蛋白蛋白饲料加工厂, 助力安迪苏进军亚洲水产饲料市场。持续研发高投入,特种产品进入稳定成长期。特种产品业务整体呈现稳 定增长势头,毛利率保持稳定且高于功能性产品,在不断扩大的研发投 入的驱动下,公司特种产品种类不断丰富,适应动物种类也得以不断扩 大。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)